Trošak vlastitog kapitala mjeri koliko prinosa tvrtka mora proizvesti da bi dioničari uložili u tvrtku i prikupili dodatni kapital kad god je to potrebno da bi se operacije odvijale dalje.

To je jedan od najznačajnijih atributa koji morate pogledati prije nego što razmišljate o ulaganju u dionice tvrtke. Pogledajmo gornji grafikon. Cijena za Yandex iznosi 18,70%, dok je Facebook 6,30%. Što to znači? Kako biste to izračunali? Koje metrike morate biti svjesni dok gledate Kea?

Sve ćemo to pogledati u ovom članku.

- Koliki su troškovi vlastitog kapitala?

- Formula troška glavnice - CAPM i model diskonta dividende

- # 1 - Model diskontiranja dividende

- # 2 - Model određivanja cijene kapitalne imovine (CAPM)

- Tumačenje

- Primjer cijene vlastitog kapitala

- Primjer # 1

- Primjer # 2

- Primjer - Starbucks

- Industrijski trošak kapitala

- # 1 - Komunalne tvrtke

- # 2 - Čelični sektor

- # 3 - Sektor restorana

- # 4 - Internet i sadržaj

- # 5 - Pića

- Ograničenja

- U konačnoj analizi

Koliki su troškovi vlastitog kapitala?

Trošak vlastitog kapitala stopa je povrata koji investitor zahtijeva od dionica prije nego što pogleda u druge održive mogućnosti.

Najvažnije - preuzmite predložak Trošak kapitala (Ke)

Naučite izračunavati Starbucksov trošak kapitala (Ke) u Excelu

Ako se možemo vratiti i pogledati koncept "oportunitetnih troškova", bolje ćemo ga razumjeti. Pretpostavimo da imate 1000 američkih dolara za ulaganje! Dakle, tražite mnoge mogućnosti. I vi birate onu koja bi, prema vama, donijela više povrata. Sada, kad ste odlučili uložiti u jednu određenu priliku, pustili biste druge, možda profitabilnije prilike. Taj se gubitak drugih alternativa naziva "oportunitetni trošak".

Vratimo se na Ke. Ako kao investitor ne dobijete bolji povrat od tvrtke A, uložit ćete u druge tvrtke. A tvrtka A mora snositi oportunitetne troškove ako se ne potrude povećati potrebnu stopu povrata (savjet - platite dividendu i uložite napor kako bi cijena dionice bila veća).

Uzmimo primjer da to razumijemo.

Recimo da gospodin A želi investirati u tvrtku B., ali kako je gospodin A relativno novi investitor, želi dionice s malim rizikom, što mu može donijeti dobar povrat. Trenutna cijena dionice tvrtke B iznosi 8 američkih dolara po dionici, a gospodin A očekuje da bi potrebna stopa povrata bila veća od 15%. I kroz izračun cijene glavnice, shvatit će što će dobiti kao potrebnu stopu povrata. Ako dobije 15% ili više, uložit će u tvrtku; a ako ne, potražit će druge mogućnosti.

Formula troška kapitala

Trošak kapitala može se izračunati na dva načina. Prvo ćemo se poslužiti uobičajenim modelom, koji su ulagači koristili uvijek iznova. A onda bismo pogledali onu drugu.

# 1 - Trošak kapitala - Model diskontiranja dividende

Dakle, moramo izračunati Ke na sljedeći način -

Trošak kapitala = (Dividenda po dionici za sljedeću godinu / Trenutna tržišna vrijednost dionice) + Stopa rasta dividende

Ovdje se izračunava uzimajući u obzir dividende po dionici. Dakle, evo primjera za njegovo bolje razumijevanje.

Saznajte više o modelu diskontiranja dividende

Gospodin C želi ulagati u Berry Juice Private Limited. Trenutno je tvrtka Berry Juice Private Limited odlučila platiti US $ 2 po dionici kao dividendu. Trenutna tržišna vrijednost dionica iznosi 20 američkih dolara. Gospodin C očekuje da bi aprecijacija dividende bila oko 4% (pretpostavka temeljena na podacima iz prethodne godine). Dakle, Ke bi bio 14%.

Kako biste izračunali stopu rasta? Moramo imati na umu da je stopa rasta procijenjena i moramo je izračunati na sljedeći način -

Stopa rasta = (1 - Omjer isplate) * Povrat na kapital

Ako nam se ne osigurava omjer isplate i omjer povrata na kapital, moramo ga izračunati.

Evo kako ih izračunati -

Omjer isplate dividende = Dividende / neto prihod

Možemo upotrijebiti drugi omjer za utvrđivanje isplate dividende. Evo ga -

Alternativni omjer isplate dividende = 1 - (Zadržana zarada / neto prihod)

A također i povrat na kapital -

Povrat na kapital = neto prihod / ukupni kapital

U odjeljku primjera dat ćemo praktičnu primjenu svih ovih.

# 2 - Troškovi vlastitog kapitala - Model određivanja kapitala (CAPM)

CAPM kvantificira odnos između rizika i potrebnog povrata na tržištu koje dobro funkcionira.

Evo formule CAPM za trošak kapitala za vašu referencu.

Trošak kapitala = stopa bez povrata bez rizika + Beta * (tržišna stopa povrata - stopa bez povrata bez rizika)

- Stopa povrata bez rizika - Ovo je povrat vrijednosnog papira koji nema zadani rizik, nema volatilnost i beta nulu. Desetogodišnja državna obveznica obično se uzima kao stopa bez rizika

- Beta je statistički mjerni postotak varijabilnosti cijene dionica tvrtke u odnosu na ukupno tržište dionica. Dakle, ako tvrtka ima visoku beta razinu, to znači da tvrtka ima veći rizik, pa prema tome, tvrtka mora platiti više kako bi privukla investitore. Jednostavno rečeno, to znači više Ke.

- Premija za rizik (tržišna stopa povrata - stopa bez rizika ) - Mjeri povrat koji dionički ulagači zahtijevaju preko bezrizične stope kako bi im nadoknadio volatilnost / rizik ulaganja koji odgovara volatilnosti cjelokupnog tržišta. Procjene premije za rizik variraju od 4,0% do 7,0%

Uzmimo primjer da to razumijemo. Recimo da je beta tvrtke M 1, a bezrizični povrat 4%. Tržišna stopa povrata je 6%. Moramo izračunati trošak kapitala koristeći CAPM model.

- Tvrtka M ima beta 1, što znači da će se dionice Tvrtke M povećavati ili smanjivati prema tandemu tržišta. O tome ćemo više razumjeti u kasnijem odjeljku.

- Ke = stopa bez povrata bez rizika + Beta * (tržišna stopa povrata - stopa bez povrata bez rizika)

- Ke = 0,04 + 1 * (0,06 - 0,04) = 0,06 = 6%.

Tumačenje

Ke nije baš ono na što se pozivamo. Odgovornost je tvrtke. To je stopa koju tvrtka treba generirati kako bi navela ulagače da ulažu u svoje dionice po tržišnoj cijeni.

Zbog toga se Ke naziva i "potrebnom stopom povrata".

Dakle, recimo da kao investitor nemate pojma što je Ke tvrtke! Što bi ti napravio?

Prvo morate saznati ukupni kapital tvrtke. Ako pogledate bilancu stanja tvrtke, lako biste je pronašli. Tada trebate vidjeti je li tvrtka isplatila dividendu ili ne. Možete provjeriti njihov izvještaj o novčanom tijeku kako biste bili sigurni. Ako plaćaju dividendu, trebate koristiti model popusta na dividendu (gore spomenuti), a ako ne, trebate saznati stopu bez rizika i izračunati trošak kapitala prema modelu određivanja cijene kapitalne imovine (CAPM ). Izračunavanje prema CAPM-u teži je posao jer trebate otkriti beta pomoću regresijske analize.

Pogledajmo primjere kako izračunati Ke tvrtke pod oba ova modela.

Primjer cijene vlastitog kapitala

Uzet ćemo primjere iz svakog od modela i pokušati ćemo razumjeti kako stvari funkcioniraju.

Primjer # 1

| U američkim dolarima | Tvrtka A |

| Dividenda po dionici | 12 |

| Tržišna cijena dionice | 100 |

| Rast u sljedećih godinu dana | 5% |

Ovo je najjednostavniji primjer modela popusta na dividendu. Znamo da je dividenda po dionici 30 američkih dolara, a tržišna cijena 100 američkih dolara. Znamo i postotak rasta.

Izračunajmo troškove vlastitog kapitala.

Ke = (Dividenda po dionici za sljedeću godinu / Trenutna tržišna vrijednost dionica) + Stopa rasta dividende

| U američkim dolarima | Tvrtka A |

| Dividenda po dionici (A) | 12 |

| Tržišna cijena dionice (B) | 100 |

| Rast u sljedećoj godini (C) | 5% |

| Ke ((A / B) + C) | 17% |

Dakle, Ke tvrtke A iznosi 17%.

Primjer # 2

Tvrtka MNP ima sljedeće podatke -

| Pojedinosti | Tvrtka MNP |

| Stopa bez rizika | 8% |

| Tržišna stopa povrata | 12% |

| Beta koeficijent | 1.5 |

Moramo izračunati Ke tvrtke MNP.

Pogledajmo prvo formulu, a zatim ćemo utvrditi cijenu kapitala koristeći model određivanja cijene kapitalne imovine.

Ke = stopa bez povrata bez rizika + Beta * (tržišna stopa povrata - stopa bez povrata bez rizika)

| Pojedinosti | Tvrtka MNP |

| Stopa bez rizika (A) | 8% |

| Tržišna stopa povrata (B) | 12% |

| (B - A) (C) | 4% |

| Beta koeficijent (D) | 1.5 |

| Ke (A + D * C) | 14% |

Napomena: Da biste izračunali beta koeficijent za jednu dionicu, trebate pogledati cijenu zatvaranja dionice svaki dan za određeno razdoblje, također razinu zatvaranja tržišne vrijednosti (obično S&P 500) za slično razdoblje, a zatim upotrijebiti izvrsno u izvođenju regresijske analize.

Primjer cijene troškova kapitala (CAPM) - Starbucks

Uzmimo primjer Starbucksa i izračunajmo cijenu kapitala koristeći CAPM model.

Trošak kapitala CAPM Ke = Rf + (Rm - Rf) x Beta

Najvažnije - preuzmite predložak Trošak kapitala (Ke)

Naučite izračunavati Starbucksov trošak kapitala (Ke) u Excelu

# 1 - STOPA BEZ RIZIKA

Ovdje sam 10-godišnju stopu riznice smatrao stopom bez rizika. Imajte na umu da neki analitičari također uzimaju 5-godišnju stopu riznice kao stopu bez rizika. Molimo vas da se obratite svom analitičaru prije nego što nazovete.

izvor - bankrate.com

PREMIJA ZA RIZIK OD KAPITALA (RM - RF)

Svaka zemlja ima različitu premiju za kapital. Premija za kapitalni rizik prvenstveno označava premiju koju očekuje kapitalni investitor.

Za Sjedinjene Države premija za kapitalni rizik iznosi 5,69%.

izvor - stern.nyu.edu

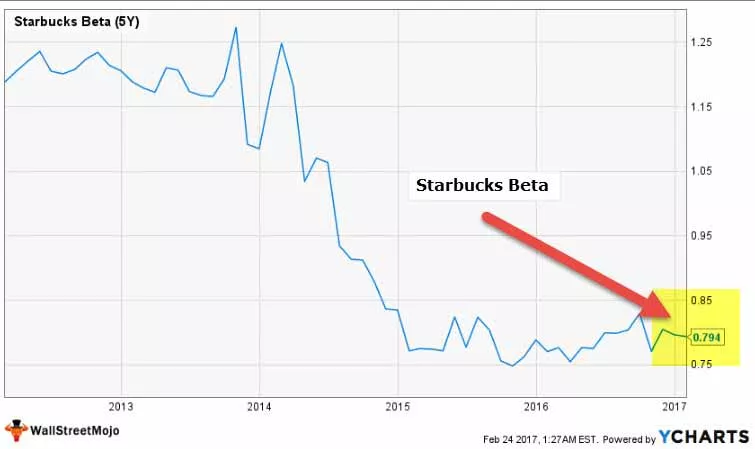

BETA

Pogledajmo sada Starbucksove beta trendove u posljednjih nekoliko godina. Beta Starbucksa smanjila se tijekom posljednjih pet godina. To znači da su dionice Starbucksa manje nestabilne u usporedbi s burzom.

Primjećujemo da je Beta Starbucksa na 0,794x

izvor: ycharts

Ovim imamo sve potrebne podatke za izračunavanje troškova vlastitog kapitala.

Ke = Rf + (Rm - Rf) x Beta

Ke = 2,42% + 5,69% x 0,794

Ke = 6,93%

Industrijski trošak kapitala

Ke se mogu razlikovati u različitim djelatnostima. Kao što smo vidjeli iz gornje formule CAPM, Beta je jedina varijabla koja je jedinstvena za svaku tvrtku. Beta nam daje numeričku mjeru koliko su dionice hirovite u usporedbi s berzom. Što je veća volatilnost, dionica je rizična.

Molim Zabilježite -

- Stope bez rizika i tržišna premija jednake su u svim sektorima.

- Međutim, tržišna premija razlikuje se od svake zemlje.

# 1 - Komunalne tvrtke

Pogledajmo Ke vodećih komunalnih tvrtki. Tablica u nastavku pruža nam podatke o tržišnoj kapitalizaciji, stopi bez rizika, beta, Market Premium i Ke podacima.

Napominjemo da su bezrizična stopa i tržišna premija jednake za sve tvrtke. Beta se mijenja.

| S. br | Ime | Tržišna kapitalizacija (milijun USD) | Stopa bez rizika | Beta (5G) | Tržišna premija | Ke (R (f) + Market Premium x Beta) |

| 1 | Nacionalna mreža | 47.575 | 2,42% | 0,4226 | 5,69% | 4,8% |

| 2 | Dominion Resources | 46.856 | 2,42% | 0,2551 | 5,69% | 3,9% |

| 3 | Exelon | 33.283 | 2,42% | 0,2722 | 5,69% | 4,0% |

| 4 | Sempra energija | 26,626 | 2,42% | 0,47 | 5,69% | 5,1% |

| 5 | Poduzeće javne službe | 22.426 | 2,42% | 0,3342 | 5,69% | 4,3% |

| 6 | FirstEnergy | 13.353 | 2,42% | 0,148 | 5,69% | 3,3% |

| 7 | Entergy | 13.239 | 2,42% | 0,4224 | 5,69% | 4,8% |

| 8 | Huaneng Power | 10.579 | 2,42% | 0,547 | 5,69% | 5,5% |

| 9 | Brookfield infrastruktura | 9,606 | 2,42% | 1,0457 | 5,69% | 8,4% |

| 10 | AES | 7.765 | 2,42% | 1.1506 | 5,69% | 9,0% |

izvor: ycharts

- Primjećujemo da su troškovi kapitala za komunalna poduzeća prilično niski. Većina dionica u ovom sektoru ima Ke između 3% -5%.

- To je zato što većina tvrtki ima beta razinu manju od 1,0. To implicira da ove dionice nisu vrlo osjetljive na kretanje na burzama.

- Ovdje su izvanredni Brookfield Infrastructure i AES koji imaju Ke od 8,4%, odnosno 9,4%.

# 2 - Čelični sektor

Uzmimo sada primjer troškova kapitala čeličnog sektora.

| S. br | Ime | Tržišna kapitalizacija (milijun USD) | Stopa bez rizika | Beta (5G) | Tržišna premija | Ke (R (f) + Market Premium x Beta) |

| 1 | ArcelorMittal | 28.400 | 2,42% | 2,3838 | 5,69% | 16,0% |

| 2 | POSCO | 21.880 | 2,42% | 1,0108 | 5,69% | 8,2% |

| 3 | Nucor | 20.539 | 2,42% | 1.4478 | 5,69% | 10,7% |

| 4 | Tenaris | 20.181 | 2,42% | 0,9067 | 5,69% | 7,6% |

| 5 | Dinamika čelika | 9,165 | 2,42% | 1,3532 | 5,69% | 10,1% |

| 6 | Gerdau | 7.445 | 2,42% | 2.2574 | 5,69% | 15,3% |

| 7 | United States Steel | 7.169 | 2,42% | 2,7575 | 5,69% | 18,1% |

| 8 | Oslonjeni čelik i aluminij | 6.368 | 2,42% | 1.3158 | 5,69% | 9,9% |

| 9 | Companhia Siderurgica | 5551 | 2,42% | 2.1483 | 5,69% | 14,6% |

| 10 | Ternij | 4.651 | 2,42% | 1.1216 | 5,69% | 8,8% |

izvor: ycharts

- U prosjeku primjećujemo da je Ke za sektor čelika visok. Većina tvrtki ima Ke više od 10%.

- To je zbog viših beta klasa čeličana. Viša beta implicira da su čelične tvrtke osjetljive na kretanje na burzi i mogu predstavljati rizično ulaganje. United States Steel ima beta od 2,75 uz trošak kapitala od 18,1%

- Posco ima najniži Ke među tim tvrtkama s 8,2% i beta od 1,01.

# 3 - Sektor restorana

Uzmimo sada Ke primjer iz restorana.

| S. br | Ime | Tržišna kapitalizacija (milijun USD) | Stopa bez rizika | Beta (5G) | Tržišna premija | Ke (R (f) + Market Premium x Beta) |

| 1 | McDonald's | 104.806 | 2,42% | 0,6942 | 5,69% | 6,4% |

| 2 | Yum marke | 34.606 | 2,42% | 0,7595 | 5,69% | 6,7% |

| 3 | Meksički roštilj Chipotle | 12.440 | 2,42% | 0,5912 | 5,69% | 5,8% |

| 4 | Darden restorani | 9523 | 2,42% | 0,2823 | 5,69% | 4,0% |

| 5 | Domino's Pizza | 9.105 | 2,42% | 0,6512 | 5,69% | 6,1% |

| 6 | Aramark | 8.860 | 2,42% | 0,4773 | 5,69% | 5,1% |

| 7 | Panera kruh | 5.388 | 2,42% | 0,3122 | 5,69% | 4,2% |

| 8 | Dunkin Brands Group | 5.039 | 2,42% | 0,196 | 5,69% | 3,5% |

| 9 | Krek bačva stara | 3.854 | 2,42% | 0,3945 | 5,69% | 4,7% |

| 10 | Jack u kutiji | 3,472 | 2,42% | 0,548 | 5,69% | 5,5% |

izvor: ycharts

- Restoranske tvrtke imaju nizak Ke. To je zato što je njihova beta manja od 1.

- Čini se da su restoranske tvrtke kohezivna skupina, s Kerangom između 3,5% i 6,7%.

# 4 - Internet i sadržaj

Primjeri internetskih i sadržajnih tvrtki uključuju abecedu, Facebook, Yahoo itd.

| S. br | Ime | Tržišna kapitalizacija (milijun USD) | Stopa bez rizika | Beta (5G) | Tržišna premija | Ke (R (f) + Market Premium x Beta) |

| 1 | Abeceda | 587.203 | 2,42% | 0,9842 | 5,69% | 8,0% |

| 2 | 386.448 | 2,42% | 0,6802 | 5,69% | 6,3% | |

| 3 | Baidu | 64,394 | 2,42% | 1.9007 | 5,69% | 13,2% |

| 4 | Yahoo! | 43.413 | 2,42% | 1,6025 | 5,69% | 11,5% |

| 5 | NetEase | 38.581 | 2,42% | 0,7163 | 5,69% | 6,5% |

| 6 | Cvrkut | 11.739 | 2,42% | 1.1695 | 5,69% | 9,1% |

| 7 | VeriSign | 8.554 | 2,42% | 1.1996 | 5,69% | 9,2% |

| 8 | Yandex | 7,833 | 2,42% | 2,8597 | 5,69% | 18,7% |

| 9 | IAC / InterActive | 5929 | 2,42% | 1.1221 | 5,69% | 8,8% |

| 10 | SINA | 5.599 | 2,42% | 1.1665 | 5,69% | 9,1% |

izvor: ycharts

- Tvrtke za Internet i sadržaj imaju različite troškove vlasničkog kapitala. To je zbog raznolikosti Beta kompanija.

- Yandex i Baidu imaju vrlo visoku beta od 2,85, odnosno 1,90. S druge strane, tvrtke poput Alphabet i Facebook prilično su stabilne s Beta od 0,98, odnosno 0,68.

# 5 - Ke - pića

Pogledajmo sada primjere Ke iz sektora pića.

| S. br | Ime | Tržišna kapitalizacija (milijun USD) | Stopa bez rizika | Beta (5G) | Tržišna premija | Ke (R (f) + Market Premium x Beta) |

| 1 | Koka kola | 178.815 | 2,42% | 0,6909 | 5,69% | 6,4% |

| 2 | PepsiCo | 156.080 | 2,42% | 0,5337 | 5,69% | 5,5% |

| 3 | Monster Beverage | 25.117 | 2,42% | 0,7686 | 5,69% | 6,8% |

| 4 | Dr. Pepper Snapple Group | 17.315 | 2,42% | 0,5536 | 5,69% | 5,6% |

| 5 | Embotelladora Andina | 3.658 | 2,42% | 0.2006 | 5,69% | 3,6% |

| 6 | Nacionalno piće | 2.739 | 2,42% | 0,5781 | 5,69% | 5,7% |

| 7 | Cott | 1,566 | 2,42% | 0,5236 | 5,69% | 5,4% |

izvor: ycharts

- Pića se smatraju obrambenim zalihama, što prije svega znači da se ne mijenjaju puno s tržištem i da nisu skloni tržišnim ciklusima. To je vidljivo iz Beta-ovih tvrtki za pića koja su puno niža od 1.

- Tvrtke za proizvodnju pića imaju Ke u rasponu od 3,6% do 6,8%

- Coca-Cola ima trošak kapitala od 6,4%, dok njezin konkurent PepsiCo ima Ke od 5,5%.

Ograničenja

Postoji nekoliko ograničenja koja moramo uzeti u obzir -

- Prvo, investitor uvijek može procijeniti stopu rasta. Ulagač može samo procijeniti koliki je porast dividende bio u prethodnoj godini (ako je postojao), a zatim može pretpostaviti da će rast biti sličan u sljedećoj godini.

- U slučaju CAPM-a, za investitora nije uvijek lako izračunati tržišni povrat i beta.

U konačnoj analizi

Trošak glavnice velika je mjera za investitora da shvati treba li ulagati u tvrtku ili ne. No, umjesto da gledaju samo ovo, ako pogledaju WACC (ponderirani prosječni trošak kapitala), to će im dati cjelovitu sliku, jer trošak duga također utječe na isplatu dividende dioničarima.

Trošak kapitala CAPM Video

Korisna pošta

- Alfa formula

- Izračun cijene formule kapitala

- Formula za trošak vlastitog kapitala