Što je trajanje Macaulaya?

Trajanje Macaulaya je vrijeme potrebno ulagaču da povrati uloženi novac u obveznicu kuponima i otplatom glavnice. To je vremensko ponderirani prosjek razdoblja u kojem bi ulagač trebao ostati uložen u vrijednosni papir kako bi sadašnja vrijednost novčanih tokova iz ulaganja odgovarala iznosu plaćenom za obveznicu.

Trajanje Macaulaya vrlo je važan čimbenik koji treba uzeti u obzir prije kupnje dužničkog instrumenta. Uvelike može pomoći investitorima da biraju između različitih skupova dostupnih vrijednosnih papira s fiksnim prihodom na tržištu. Kao što svi znamo, cijene obveznica obrnuto su povezane s kamatnim stopama. Ulagači imaju dobar osjećaj za to koju obveznicu kupiti, dugoročnu ili kraću, ako znaju trajanje koje nude razne kuponske obveznice, zajedno s predviđenom strukturom kamatnih stopa.

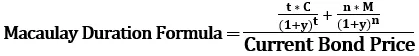

Formula trajanja Macaulaya

Može se izračunati pomoću donje formule,

Gdje,

- t = vremensko razdoblje

- C = isplata kupona

- y = prinos

- n = broj razdoblja

- M = zrelost

- Trenutna cijena obveznica = sadašnja vrijednost novčanih tokova

Izračun trajanja Macaulaya s primjerom

Pogledajmo primjer Macaulayeva trajanja kako bismo ga bolje razumjeli.

Vrijednost obveznice od 1.000 američkih dolara plaća stopu kupona od 8% i dospijeva u četiri godine. Kuponska stopa iznosi 8% godišnje Uz polugodišnje plaćanje. Možemo očekivati da će se dogoditi sljedeći novčani tokovi.

- 6 mjeseci: 40 USD

- 1 godina: 40 USD

- 1,5 godine: 40 dolara

- 2 godine: 40 USD

- godine: 40 USD

- 3 godine: 40 USD

- 3,5 godine: 40 dolara

- 4 godine: 1.040 dolara

Izračunaj trajanje Macaulaya

Riješenje:

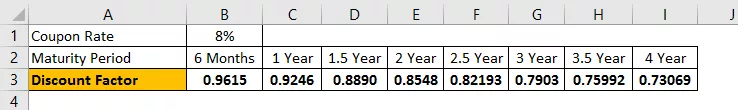

Uz gornje podatke možemo izračunati faktor popusta. Za izvedbu diskontnog faktora možemo se poslužiti sljedećom polugodišnjom formulom kamata. 1 / (1 + r) n, gdje je r stopa kupona, a n broj složenih razdoblja.

Faktor popusta

Izračun faktora popusta za 6 mjeseci bit će -

Faktori popusta za 6 mjeseci = 1 / (1 + 8% / 2)

Faktori popusta = 0,9615

Slično tome, možemo napraviti izračun diskontnog faktora za godine 1 do 4.

Sadašnja vrijednost novčanog toka

Sadašnja vrijednost novčanog tijeka za 6 mjeseci bit će -

Sada, da bismo dobili sadašnju vrijednost novčanih tokova, moramo pomnožiti novčani tok svakog razdoblja s pripadajućim diskontnim faktorom.

Sadašnja vrijednost novčanog tijeka za 6 mjeseci: 1 x 40 USD x 0,9615

Sadašnja vrijednost novčanog toka = 38,46 USD

Slično tome, možemo napraviti izračun sadašnje vrijednosti novčanog toka za godinu 1. do 4..

Trajanje Macaulaya

Izračun trajanja Macaulaya bit će -

- Trenutna cijena obveznica = PV svih novčanih tokova 6.079,34

- Trajanje Macaulaya = 6.079,34 USD / 1.000 USD = 6.07934

Dati gore navedeni predložak programa Excel možete uputiti za detaljan izračun trajanja Macaulaya.

Zasluge korištenja trajanja

Trajanje igra važnu ulogu u pomaganju investitorima da razumiju faktor rizika za dostupnu sigurnost s fiksnim dohotkom. Baš kao što se mjeri rizik u dionicama odstupanjem od srednje vrijednosti ili jednostavno izvođenjem beta vrijednosnice, tako i rizik u instrumentima s fiksnim dohotkom strogo procjenjuje Macaulayjevo trajanje instrumenta.

Razumijevanje i usporedba Macaulay Trajanje instrumenata može uvelike pomoći u odabiru odgovarajućeg portfelja s fiksnim prihodima.

Zastoji korištenja trajanja

Trajanje je dobra aproksimacija promjena cijena obveznica bez opcija, ali dobro je samo za male promjene u kamatnim stopama. Kako promjene stope postaju veće, zakrivljenost odnosa cijene i prinosa obveznica postaje sve važnija. Drugim riječima, linearna procjena promjena cijena, poput trajanja, sadržavat će pogreške.

Zapravo, veza između cijene obveznice i prinosa nije linearna, već konveksna. Ova konveksnost pokazuje da se razlika između stvarnih i procijenjenih cijena povećava kako prinosi rastu. Odnosno, pogreška širenja u procijenjenoj cijeni posljedica je zakrivljenosti stvarnog puta cijena. To je poznato kao stupanj konveksnosti.

Poanta

Znanje o trajanju Macaulaya najvažnije je za utvrđivanje budućih prinosa od instrumenata s fiksnim dohotkom. Kao takvo, vrlo je uputno za investitore, posebno za investitore nesklone riziku, da procijene i usporede trajanje koje nude razne obveznice kako bi postigli minimalnu kombinaciju varijacija i izvukli maksimalan povrat s najmanjim mogućim rizikom. Također, faktor kamatne stope treba uzeti u obzir prije donošenja odluke o kupnji.