Kapitalne strategije

Kapitalna strategija je dugotrajna strategija za dionice koja uključuje zauzimanje dugačke pozicije prema onim šokovima koji su bikoviti (tj. Očekuje se da će im povećati vrijednost) i kratku poziciju prema dionicama koje su medvjedaste (tj. Očekuje se pad ili pad). padnu njegovu vrijednost) i stoga rezervirajući dovoljan profit od razlike.

Obrazloženje

Kapitalne strategije su strategije ulaganja za pojedinačni portfelj ili sredstvo udruženih fondova kao što su uzajamni fondovi ili hedge fondovi. Ova se strategija usredotočuje isključivo na vlasničke vrijednosne papire u svrhu ulaganja, bilo da se radi o dionicama koje kotiraju na burzi, dionicama koje se prodaju bez recepta ili dionicama privatnog kapitala. Fond / portfelj može miješati udio u kapitalu dok upravlja svojim strategijama, bilo da im trebaju sljedeće 100% strategije kapitala ili manje, ovisno o cilju fonda. Prospekt mora jasno navesti težinu kapitala u košarici portfelja.

Izvor : Franklin Templeton

Razmatranje strategija kapitala

Općenito se dionice smatraju rizičnijom klasom imovine za ulaganje u usporedbi s gotovinom i obveznicama, budući da su učinci takvih dionica povezani s više makroekonomskih čimbenika gospodarstva, kao i poduzeća u koje su izvršena ulaganja. Međutim, pokazalo se da su povijesni prinosi viši od tradicionalnih ulaganja kao što su fiksni depoziti banaka, ali futuristički učinak uvijek je nepredvidljiv.

Dobro uklopljeni portfelj različitih dionica može zaštititi od pojedinačnog rizika tvrtke ili sektorskog rizika, ali tržišni rizici uvijek će postojati, što može utjecati na klasu imovine dionica. Svi će se portfelji dionica ponašati najbolje kada osnovna ekonomija pokazuje kontinuirane znakove rasta mjerene u BDP-u (bruto domaći proizvod), a inflacija je u rasponu od niske do umjerene, budući da inflacija može nagristi buduće novčane tijekove vlasničkih udjela . Uz to, porezna struktura također će imati utjecaja na takve poduzete strategije. Na primjer, ako gospodarstvo nametne 10% DDT-a (porez na distribuciju dividende), smanjit će prinos dobiven od ulaganja u kapital, što zauzvrat utječe na omjer rizika i povrata portfelja.

Kapitalne strategije - duga / kratka

Kapitalne kratkoročne strategije tradicionalno je poznato da ih koriste ulagači nišnih kategorija (investitori s superiornim statusom), poput institucija koje postoje u velikom vremenskom razdoblju. Počeli su dobivati na značaju među pojedinačnim / maloprodajnim ulagačima jer tradicionalne strategije nisu mogle ispuniti očekivanja ulagača tijekom medvjeđeg tržišnog scenarija, potičući ulagače da razmotre proširenje portfelja prema mogućim prilagođenim ili inovativnim financijskim rješenjima.

izvor: weitzinvestments.com

Dionička dugoročna strategija je strategija ulaganja, koju pretežno koriste hedge fondovi, koja uključuje držanje duge pozicije u dionicama za koje se očekuje porast vrijednosti i istodobno držanje kratke pozicije u dionicama za koje se očekuje pad vrijednosti koja se očekuje tijekom razdoblje. Upravitelj hedge fonda mora biti na nogama i možda će morati usvojiti takve strategije istovremeno kako bi iskoristio mogućnosti arbitraže ili je iskoristio kao priliku za zaštitu.

Hedge fondovi izvode takve strategije u ogromnim razmjerima. Jednostavno rečeno, duga kratka strategija dionica uključuje kupnju dionice koja je relativno podcijenjena i prodaja one koja je relativno precijenjena. U idealnom slučaju, duga pozicija povećat će vrijednost dionice, a kratka pozicija će dovesti do smanjenja vrijednosti. Ako se dogodi takva situacija i ako su zauzete pozicije jednake veličine (npr. Duga na 500 dionica i kratka na 500 dionica), hedge fond će dobiti. Ova će strategija funkcionirati čak i ako duga (dionica čija se vrijednost očekuje porast) smanjuje vrijednost pod uvjetom da ova duga pozicija nadmašuje kratku (dionica čija se vrijednost očekuje pad) i obrnuto.

Na primjer, ABC hedge fond odlučuje držati 5 milijuna dolara dugu (kupovnu) poziciju u Pfizeru i 5 milijuna kratku (prodajnu) poziciju u Novartis Healthcareu, koji su obojica ogromne tvrtke u farmaceutskom sektoru. S takvim pozicijama u portfelju ABC hedge fonda, bilo koji događaj specifičan za tržište / tvrtku koji može dovesti do pada svih dionica u farmaceutskom sektoru dovest će do gubitka na opciji Pfizer (pozicija koja se drži) i opet na dionicama Novartisa . Slično tome, događaj koji uzrokuje rast obje dionice imat će minimalan utjecaj, jer će se pozicije kretati jedna s drugom, dok jedna dionica raste, a druga otpada. Jednostavno se koristi kao tehnika zaštite, ovisno o udjelu dionica svake tvrtke.

Dioničke dugoročne strategije poput ove, koje imaju jednake dolarske iznose dugih i kratkih pozicija, nazivaju se neutralnim tržišnim strategijama. Na primjer, tržišno neutralna pozicija može uključivati zauzimanje 50% duge pozicije i 50% kratke pozicije za isti iznos u jednoj industriji kao što su nafta i plin. Primjena takvih strategija u potpunosti je na diskreciji upravitelja hedge fondova. Neki će se menadžeri prepustiti dugotrajnoj pristranosti, poput takozvanih strategija "125/25". S takvim strategijama hedge fondovi imaju 125% izloženosti dugim pozicijama i 25% izloženosti kratkim strategijama. Ovu mješavinu možete podesiti ovisno o taktikama upravitelja hedge fondova, poput strategije "110/10" ili strategije "130/30".

Strategija kapitala - trgovanje u paru

Menadžeri dugoročnih dionica mogu se razlikovati na temelju zemljopisnog tržišta na kojem su ulaganja usmjerena prema (Azijsko-pacifička regija, regija Amerike, euro regija, itd.), Sektoru u koji ulažu (financijski, tehnološki itd.) ), ili njihov stil ulaganja (skupno trgovanje itd.) Istodobna kupnja i prodaja dviju povezanih dionica - npr. dvije dionice u istoj regiji ili industriji naziva se modelom „uparene trgovine“. To može predstavljati ograničenje za određeni podskup / sektor tržišta umjesto opće pojave.

Na primjer, investitor u medijski prostor može zauzeti dugu poziciju u CNBC-u i to nadoknaditi kratkom pozicijom u Hathway Cables. Ako investitor kupi 1.000 dionica CNBC-a po 50 dolara, a Hathway trguje po 25 dolara, tada će kratka dionica ove uparene trgovine uključivati kupnju 2.000 dionica Hathway-a kako bi mogli iste iste kratiti. Stoga će duge i kratke pozicije biti jednake.

Idealan scenarij za funkcioniranje ovih dugih / kratkih kapitalnih strategija bit će da CNBC uvaži i da Hathway padne. Ako CNBC poraste na 60 dolara, a Hathway na 20 dolara, ukupna dobit u ovoj strategiji bit će:

1000 * 60 = 60.000 USD minus cijena nabave 1000 * 50 = 50.000 USD, dobitak = 60.000 USD - 50.000 USD = 10.000 USD

2000 * 25 = 50 000 USD minus prodajna cijena 2000 * 20 = 40 000 USD, dobitak = 50 000 - 40 000 USD = 10 000 USD

Dakle, ukupni dobitak bit će 10.000 USD (dugi) + 10.000 USD (kratki) = 20.000 USD na cijelom portfelju.

Da bi se prilagodili činjenici da se dionice unutar sektora uglavnom teže kretati se prema gore ili prema dolje, u različitim sektorima za duge i kratke noge treba dati prednost dugim / kratkim strategijama. Na primjer, ako se gospodarstvo neke zemlje usporava, a istodobno se očekuje da će farmaceutski sektor dobiti neka glavna odobrenja za lijekove koji poboljšavaju cijelu industriju, tada će idealna strategija portfelja biti kupnja dionica tvrtke u farmaceutskom sektoru i prolazak o kapitalu financijske tvrtke.

Rizici uključeni u strategije kapitala

Kapitalne strategije, uključujući dugoročnu, podložne su raznim vrstama rizika:

- Hedge fondovi nisu vrlo likvidni u usporedbi s raznim uzajamnim fondovima, jer kupuju na veliko, što uključuje puno sredstava i može imati utjecaja na cjelokupni portfelj. To vrlo otežava prodaju dionica na tržištu, jer se to može suprotstaviti većem interesu portfelja / investitora. To također može utjecati na cijenu dionica na tržištu.

- Ako netko ne iskoristi prednost ili redovito ne prati dugu / kratku poziciju, fond se može iskrcati pretrpivši velike gubitke, što također uključuje visoku stopu naknada.

- Voditelj portfelja mora ispravno predvidjeti relativni učinak dvije dionice, što može biti teško i ljepljivo jer je poanta odlučnosti upravitelja ono što će imati značaja.

- Sljedeći rizik koji može proizaći iz takve tehnike je "beta neusklađenost". To u osnovi ukazuje na to da kada dođe do naglog pada na ukupnom tržištu dionica, duge pozicije mogu izgubiti više od kratkih pozicija i obrnuto.

Unatoč gore navedenim nedostacima, neke su ključne prednosti korištenja takve tehnike za upravljanje hedge fondovima:

- Većina se ulagača usredotočuje na odabir dobitnih strategija za duge portfelje, ovisno o njihovom poznavanju tržišta i sposobnosti preuzimanja rizika. Međutim, duge / kratke strategije s provedbom prodaje kratkog omogućavaju investitoru da iskoristi širok spektar vrijednosnih papira.

- Uspješno upravljanje dobro povezanim i potpuno integriranim portfeljem dugih i kratkih pozicija može pomoći u povećanju plodnih povrata čak i u teškim tržišnim scenarijima.

Strategije kapitala - Fundamentalisti protiv oportunista

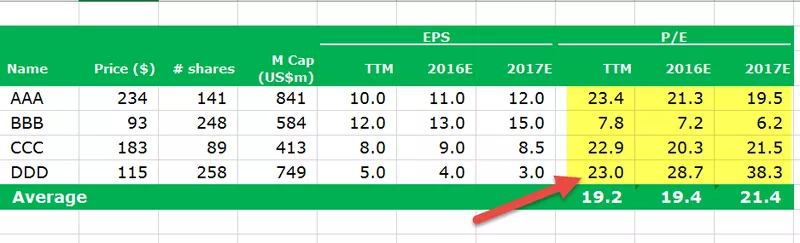

Uloga upravitelja hedge fondova najvažnija je za uspjeh dioničke strategije kao dijela njihovog portfelja. Odluke i vrijeme donošenja odluke odlučit će o prinosu sredstava. Dugi / kratki menadžeri mogu se podijeliti u dva filozofska tabora: Temeljni investitori odozdo prema gore ili oportunistički trgovci. Razlika između njih dvije može se istaknuti uz pomoć donje tablice:

| Temeljni investitori | Oportunistički trgovci | |

| Filozofija | Fokus je na politici procjene tvrtke Bottoms Up. Cilj će biti razumjeti kako poduzeće može raditi isključivo, a ne u odnosu na učinak industrije. | Fokus je na kratkoročnim kretanjima cijena i tehničkim čimbenicima kao što su analiza tržišta ili prošla kretanja cijena dionica tvrtke. |

| Utvrdite mogućnosti | Temelji se na dionicama koje se prodaju s popustom ili na povijesnoj procjeni v / s ili na vlastitoj vrijednosti | Temelji se na cijenama u odnosu na izvedbu grupe vršnjaka ili linije trendova. U velikoj je mjeri vođena tehnologijom s opsegom za pogrešne cijene ili neučinkovitost. |

| Inicirajte položaje | Položaj i veličina zasnivaju se na vremenu, analizi rizika / nagrade, diverzifikaciji i relativnoj atraktivnosti. | Položaj i veličina zasnivaju se na vremenu, analizi rizika / nagrade, diverzifikaciji i relativnoj atraktivnosti. |

| Upravljanje položajem | Menadžeri se usredotočuju na strategiju kupovine i držanja dionica koja se temelji na ponovnoj procjeni vrijednosti ili redovnom rebalansiranju komponente portfelja. | Takvi trgovci mijenjaju veličinu pozicije na temelju tehničkih čimbenika i vijesti povezanih s određenom tvrtkom ili industrijom u cjelini. |

| Prodajte disciplinu | Koriste se osnovama kako bi postavili očekivanja za futuristički izlazak. | Oni se više oslanjaju na performanse dionica ili tehničke čimbenike specifične za tržište kako bi odredili izlaz. |

Općenito, za temeljne menadžere osnovni sklop vještina i pokretač vrijednosti je sposobnost utvrđivanja atraktivnosti industrija i tvrtki na temelju njihovih karakteristika rasta, izvora prihoda, konkurentnog položaja i financijskih svojstava. Cilj im je posjedovanje kvalitetnih poduzeća koja imaju velike izglede za rast, financijsku fleksibilnost i uvjete poslovanja koji će pokretati performanse vrijednosnih papira. Ideja je zaposjesti ovu imovinu po atraktivnim procjenama i prodati je kad dosegne željenu ciljanu razinu.

Suprotno tome, trgovci ulažu u kratkoročna kretanja cijena i prikazuju obrambeni pristup. Oni smatraju da se promjene u tržišnim performansama često događaju bez ikakvog određenog razloga. Razdoblje zadržavanja moglo bi biti samo sat vremena i obično ne bi trebalo biti duže od mjesec dana. Tehnički čimbenici, bilo da su povezani s burzom, industrijom ili tvrtkama, odgovorni su za donošenje odluka o ulaganju. Primjerice, cijena dionice u posljednja tri mjeseca ili pokazatelj indeksa volatilnosti imat će utjecaj na donošenje odluka oportunističkog trgovca. Razine otpora i podrške pokreću makro događaji dodatni su čimbenici koji mogu pokretati proces donošenja odluka.

Zaključak

Ukratko, dugoročne kratkoročne strategije mogu pomoći u povećanju povrata u teškom ili nestalnom tržišnom scenariju, ali također uključuju i značajne rizike. Kao rezultat toga, ulagači u hedge fondove koji razmatraju takve strategije možda žele osigurati da njihovi fondovi / portfelji slijede stroga pravila za procjenu tržišnog rizika i prate profitabilne mogućnosti ulaganja.

Financijski savjetnici u mogućnosti su potencijalno voditi investitore prema razboritom donošenju odluka o preusmjeravanju nekih njihovih dugotrajnih izdvajanja na duge / kratke kapitalne strategije i potencijalne koristi povezane s tim.

Povijesno gledano, dugotrajni / kratki dionički hedge fondovi pružali su prinose koji se povoljno uspoređuju s većim dionicama, smanjujući utjecaj volatilnosti na relativno manji pad od vrha do dna.

Međutim, izazov je ovog pristupa u tome što on čini velike i razne kategorije fondova koji obuhvaćaju mnoge stilove, jasle i karakteristike povrata rizika. Način na koji menadžeri uspostavljaju poštenu ravnotežu dok koriste ovu strategiju ključno je za izvlačenje maksimalne koristi.

Korisni postovi

- Formula množitelja

- Formula omjera duga i kapitala

- Tumačenje multiplikatora kapitala